|

Во второй главе показана взаимосвязь бухгалтерского учета и анализа финансового состояния на предприятии, роль бухгалтерской отчетности в проведении финансового анализа.

Все практические расчеты приведены в третьей главе. Практические рекомендации и выводы, представлены в четвертой главе, в которой определены направления совершенствования анализа, и улучшения финансового состояния.

На основе проведенного анализа финансовой деятельности ПКФ "Бейсуг" были сделаны следующие выводы. Не смотря на увеличение стоимости имущества предприятие в 1997 году, его финансовая устойчивость ухудшилась по ряду показателей. Имея на балансе значительную по величине стоимость оборотных активов, предприятие нуждается в большей величине оборотных средств, несмотря на значительный удельный вес в составе имущества. Все показатели, характеризующие платежеспособность находятся на уровне ниже нормы, что объясняется, в основном, наличием у предприятия значительной суммы кредиторской задолженность.

Балансовая прибыль в 1997 году увеличилась почти в 6 раз. Не смотря на это после уплаты налога на прибыль, фирме не хватило средств на покрытие всех расходов, в результате чего убыток фирмы в отчетном периоде составил 60.400 тыс. руб., был сделан вывод о не эффективности использования имущества предприятия. Показатели рентабельности производственных фондов и вложений несколько увеличились, но находятся на очень низком уровне.

С точки зрения надежности “приемлемым” считается предприятие у которого объем выданных кредитов не превышает собственного капитала; средства на счетах клиентов полностью обеспечены ликвидными активами, совокупные обязательства полностью обеспечены ликвидными активами, ценностями, недвижимостью, капитал полностью инвестирован в недвижимость и ценности.

Предложениями по работе предприятия являются; поиск дешевых кредитных ресурсов, грамотное распределение прибыли; увеличение доходной части активов, компьютеризация. Необходимо соблюдать “золотое правило предприятия”, принцип “финансового состояния сроков”: получение и использование средств должно происходить в точно установленные сроки, капитальные вложения с длительным сроком окупаемости должны финансироваться за счет долгосрочных средств.

В целом на основе проведенного анализа, были сделаны выводы, свидетельствующие о проблемах, связанных, прежде всего, с текущим оперативным управлением финансами на ПКФ "Бейсуг". Управлению финансами на предприятии отводится, слишком, малая роль. Это связано с тем, что предприятие существует, сравнительно недавно, формы внутрифирменных отчетов еще не отработаны. По существу, управление финансами происходит на уровне бухгалтерской службы и руководителя предприятия. Поэтому необходимо организовать службу управления финансами и провести ряд мероприятий по улучшению финансового состояния в соответствии с данными рекомендациями.

Таблица 3.10

Показатели рыночной устойчивости |

Показатели |

Способ расчета |

Норма |

Пояснения |

На начало 1997 года |

На конец 1997 года |

Отклонения 1997

|

На начало 1998 года |

На конец 1998 года |

Отклонения 1998

| |

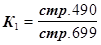

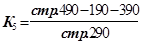

1.Коэффициент независимости. |

|

³0,5 |

Показывает долю собственных средств в общей сумме средств предприятия. |

0,73 |

0,87 |

+0,14 |

0,87 |

0,56 |

-0,31 | |

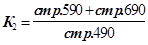

2.Коэффициент соотношения собственных и заемных средств. |

|

£1 |

Показывает сколько заемных средств привлекало предприятие на 1руб.вложенных в активы собственных средств |

0,37 |

0,15 |

-0,22 |

0,15 |

0,78 |

+0,63 | |

3.Коэффициент долгосрочного привлечения заемных средств. |

| |

Показывает сколько долгосрочных займов привлечено для финансирования активов наряду с собственными средствами | | | | | | | |

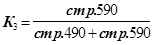

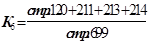

4.Коэффициент маневренности собственных средств. |

|

³0,1 |

Характеризует степень мобильности использования собственных средств |

<0 |

0,06 |

- |

0,06 |

0,13 |

+0,07 | |

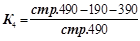

5.Коэффициент обеспечения собственными средствами. |

|

³0,1 |

Показывает долю СОС, приобретенных за счет собственных средств. |

<0 |

0,29 |

- |

0,29 |

0,14 |

-0,15 | |

6.Коэффициент реальной стоимости ОС и материальных оборотных средств в имуществе предприятия. |

|

³0,5 |

Показывает долю имущества производственного назначения (реальных активов) в общей сумме имущества предприятия. |

0,7 |

0,68 |

-0,02 |

0,68 |

0,4 |

-0,28 | |

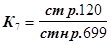

7.Коэффициент реальной стоимости ОС в имуществе предприятия. |

|

Þ0,5 |

Показывает удельных вес основных средств в имуществе предприятия. |

0,7 |

0,66 |

-0,04 |

0,66 |

0,37 |

-0,29 |

|