|

В нашем случае чрезвычайно важно определить, за счет каких качественных факторов может произойти увеличение годового объема чистого денежного потока. Факторный анализ данной модели зависимости, на наш взгляд, поможет идентифицировать основные направления возможного управленческого воздействия на положительное изменение результативного показателя. Для этих целей в качестве базы сравнения был выбран вариант с меньшим значением СF. Анализ влияния факторов проведен с использованием приема цепных подстановок в табличной форме (см. табл. 2).

По материалам табл. 2 видно, что негативное влияние численности персонала на значение результативного показателя (СF снизился на -548,8 млн. руб.) компенсируется ростом фондовооруженности производства (СF вырос на +4800,2 млн. руб.), увеличение инвестиций в низко оборачиваемые активы (основные фонды) резко снижает денежный поток на -5019,1 млн. руб. В то же время ускорение оборачиваемости оборотных средств положительно влияет на денежный поток (+1201,4 млн. руб.). Совокупное влияние факторов, равное +95,9 млн. руб., полностью соответствует разнице в уровне СР по двум альтернативным вариантам инвестирования, представленной в табл. 1.

Оценка результатов факторного анализа должна согласовываться с информацией об уровне инженерно-технологических условий производства, степени эффективности, окупаемости и рискованности каждого варианта капиталовложений. Однако представленная информация позволяет сделать предварительный вывод: крупномасштабные вложения в основные фонды не принесут значительных изменений в уровне денежного потока, в то время как мероприятия, направленные на ускорение оборачиваемости активов, снижение постоянных издержек производства и поддержание достаточного технического состояния имеющейся производственной базы, смогут создать необходимые условия для стабильного получения денежного потока уже в ближайшей перспективе.

На втором этапе исследования стратегических перспектив развития предприятия рекомендуется изучать модель текущей стоимости чистого денежного потока. Учет временной компоненты в стратегическом планировании обеспечивает объективный выбор путей долгосрочного инвестирования, удовлетворяющих принципу повышения общей ценности компании. Перспективный анализ влияния факторов на величину текущей стоимости чистого денежного потока предлагается осуществлять по следующей модели зависимости:

PV=Q.PT.D.d.Kt.B или f=x.y.z.q.l.m

где PV — текущая стоимость чистого денежного потока в t-году, млн. руб.;

Q — объем реализованной продукции в t-году, в натуральных единицах измерения;

РT — цена единицы продукции в t-году, млн. руб.;

D — дисконтный фактор t-года, равный (1/(1+m))’,коэф.;

m ¾ дисконтная ставка (требуемая рентабельность) коэф.;

d — коэффициент соответствия прибыли чистому денежному потоку в году, коэф.;

Кt — уровень налогообложения прибыли в t-году, коэф.;

В

— рентабельность реализации продукции в t-году, коэф.

Анализ модели текущей стоимости чистого денежного потока поможет определить значения внутренних показателей, являющихся одними из наиболее важных при разработке инвестиционной стратегии предприятия. Объемы выпуска продукции соответствующего года должны быть взаимоувязаны с требованиями по росту (уменьшению) рыночной доли компании. Целевые установки могут достигаться менеджерами через регулирование в области налоговой и ценовой политики. Немаловажное значение имеет величина требуемой рентабельности, снижение которой обеспечивается через использование более дешевых источников финансирования долгосрочных инвестиций.

Методика изучения данной модели зависимости предполагает оценку влияния различных факторов на изменение значения текущей стоимости денежных потоков в каждом конкретном году (от 1 до п) одновременно для нескольких вариантов инвестирования. Исходные данные берутся за каждый отдельный период времени. Факторный анализ рекомендуется проводить с использованием приема цепных подстановок в таблице, аналогичной по форме с табл. 2.

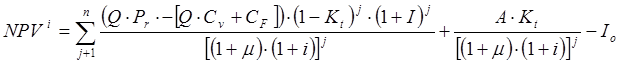

На заключительном этапе предлагается рассчитывать модель чистой текущей стоимости денежных потоков, скорректированную с учетом среднеотраслевой ставки инфляции. Расчет рекомендуется осуществлять по следующей формуле:

где NPVi — показатель чистой текущей стоимости денежных потоков, рассчитанный с учетом влияния среднеотраслевой ставки инфляции, млн. руб.;

Io—инвестиционные затраты, млн. руб.;

Cv — переменные затраты на единицу продукции, тыс. руб.:

Cf — годовой объем постоянных затрат, тыс. руб.;

Кt,—ставка налога на прибыль предприятия, коэф.;

i — ожидаемая ставка инфляции, коэф.;

Перейти на страницу: 1 2 3 4 5 6 7 |